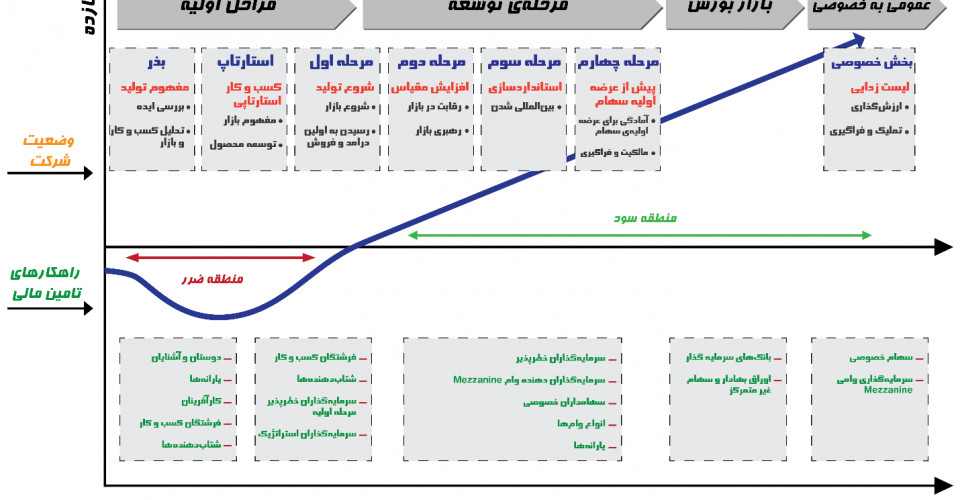

مسیر تبدیل استارتاپ از ایده تا عرضهی اولیه سهام

تمدید مهلت ثبت طرح در چالش ملی سرمایه شناختی سازمان

همه افراد هر روز در معرض نوعی ریسک قرار میگیرند، خواه رانندگی و پیادهروی در خیابان ، خواه سرمایهگذاری یا مواردی دیگر. شخصیت، سبک زندگی و سن سرمایهگذار از مهمترین عواملی است که برای مدیریت سرمایهگذاری فردی و اهداف ریسک در نظر گرفته میشود. هر سرمایهگذار مشخصا دارای پروفایل ریسکپذیری متفاوتی است که بر اساس قدرت مقاومت او در برابر تغییر شرایط مشخص میشود. وقتی صحبت سرمایهگذاری به میان میآید باید در نظر داشت که رابطهی تنگاتنگی میان ریسک، خطر و پاداش وجود دارد. به قول معروف «نابرده رنج، گنج میسر نمیشود». به طور کلی، با افزایش ریسکهای سرمایهگذاری، سرمایه گذاران برای جبران پذیرفتن این ریسکها، انتظار بازده یا پاداش بیشتری را دارند. در ادامه پس از بررسی انواع ریسک های سرمایه گذاری، به بررسی مولفه های مالی و اقتصادی تاثیرگذار در جذب سرمایه می پردازیم.

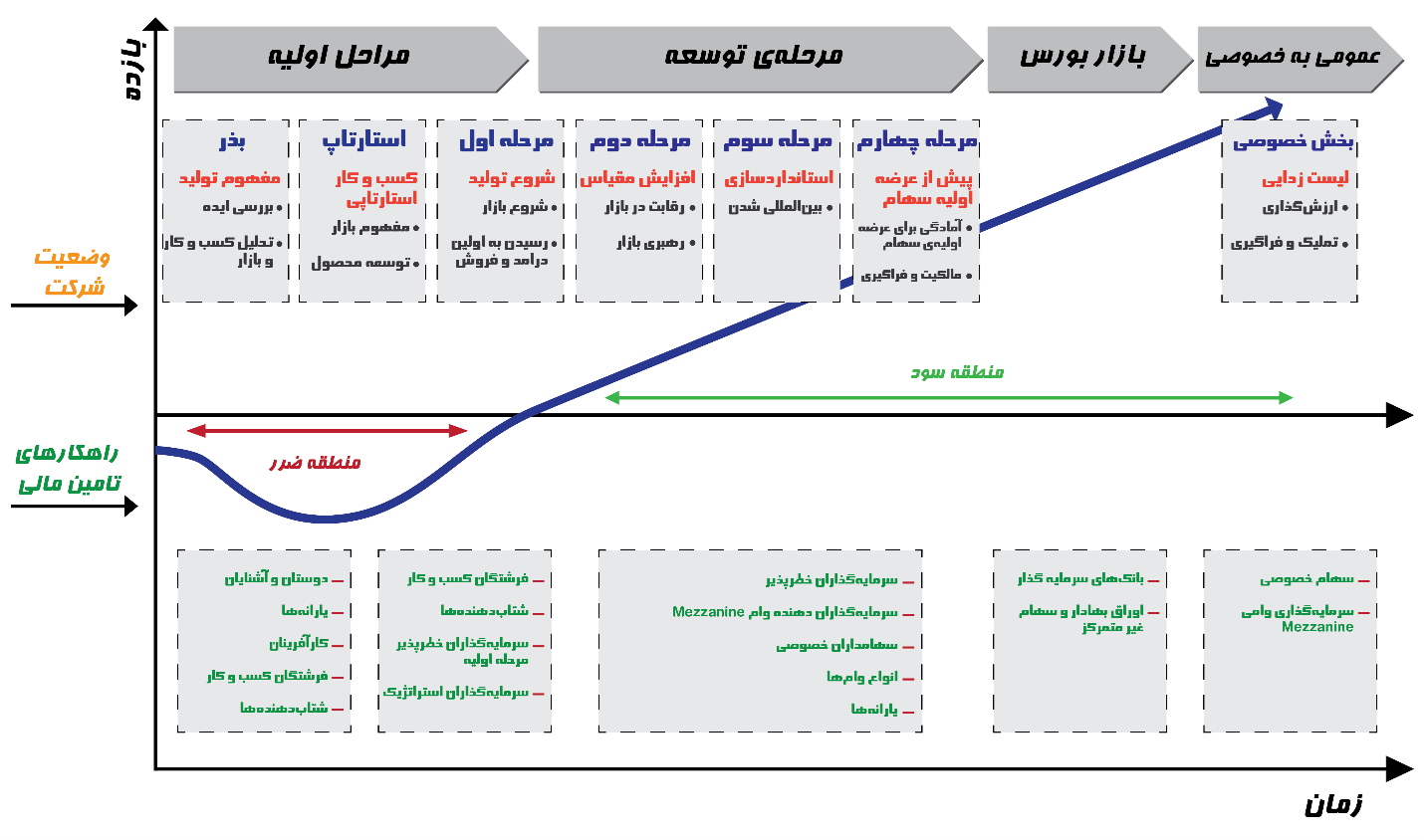

در مقالات پیشین در ارتباط با “مسیر تبدیل استارتاپ از ایده تا عرضهی اولیه سهام” صحبت نمودیم و به بررسی مراحل سرمایه گذاری استارتاپ ها پرداختیم. در این مقاله با تمرکز بر شاخص های مالی و اقتصادی به نحوه جذب سرمایه گداران و نحوه تصمیم گیری آنها می پردازیم.

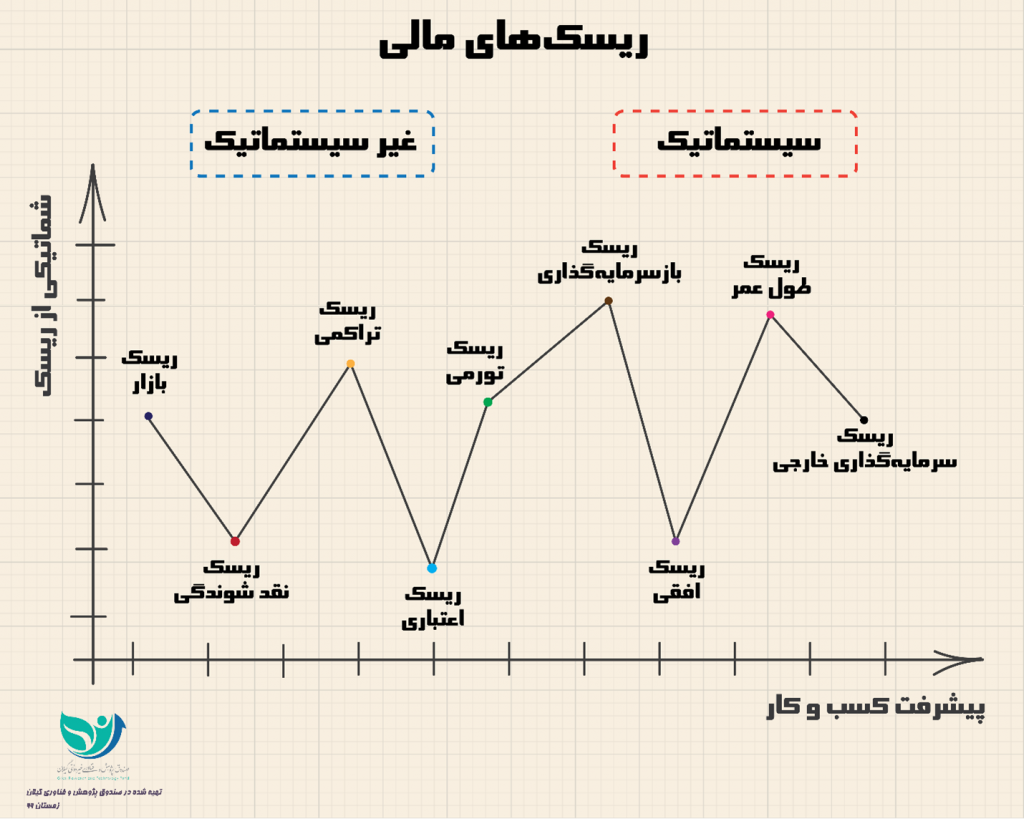

در شکل زیر شماتیکی از این رابطه بیان شده است. برای این که بتوانید درک کنید که چه عوامل و فاکتورهایی در یک کسب و کار برای سرمایهگذاران جذاب است، ابتدا باید با ریسکهای سرمایهگذاری آشنا شوید و بدانید که سرمایهگذاران چگونه و از طریق چه راههایی، کسب و کارها را میسنجند.

ریسک در سرمایه گذاری

به طور کلی در اصطلاح مالی، ریسک اختلاف درآمد یا آوردهی واقعی یک کسب و کار نسبت به درآمد یا سود مورد انتظار آن کسب و کار، در گذر زمان رشد استارتاپ است. ریسک یا خطر در واقع احتمال از دست دادن بخش یا تمام سرمایهی اولیهای است که وارد کسب و کار کردهاید.

به صورت کمی، ریسک معمولاً با در نظر گرفتن رفتارها و نتایج تاریخی کسب و کار ارزیابی می شود. در امور مالی، «انحراف معیار» یک معیار متداول مرتبط با ریسک است. انحراف معیار به اندازهگیری نوسانات ارزش داراییها در مقابل میانگین ارزش داراییهای پیشین کسب و کار در یک بازه زمانی مشخص است.

بر اساس طبقه بندی سایت Investopedia و wallstreetmojo ریسکهای مالی به دو بخش کلی سیستماتیک و غیر سیستماتیک بخشبندی شده که دارای زیر بخشهای دیگری از قبیل شکل زیر هستند.

در ادامه به شکل خلاصه به تعریف انواع ریسکها پرداخته میشود:

- ریسک بازار: به ریسکی گفته میشود که ممکن است یک سرمایهگذاری به دلیل تغییرات و تحولات اقتصادی در برابرش قرار گرفته و ممکن است ارزش و سرمایهی خود را از دست دهد. اصلیترین بخشهای ریسک بازار به قسم زیر است:

- ریسک سهامی

- ریسک نرخ بهره/ سود

- ریسک ارز

- ریسک نقدشوندگی: ریسکی است که شامل سرمایه در گردش شده و به معنای آن است که کسب و کار دارای سرمایهای است که نمیتواند به راحتی آن را تبدیل به پول نقد کند. به همین دلیل ممکن است سرمایهگذار یا شرکت مجبور شوند میزان بیشتری از سهام شرکت را در قبال عدم وجود نقدینگی به قیمتی پایینتر به شرکا یا خواهان شرکت دهند.

- رسیک تراکمی: جملهی معروفی در این باره وجود دارد – همیشه تمام تخم مرغها را در یک سبد قرار ندهید – هر وقت تمام سرمایه در یک سبد یا اوراق بهادار و یا در یک نوع سبد قرار داده شود، آن سرمایه در برابر خطر زیادی قرار گرفته که ممکن است تمامی آن از بین رود.

- ریسک اعتباری: به ریسک عدم پرداخت وام داده شده توسط یک شرکت یا دولت اطلاق می شود. ناشر اوراق قرضه ممکن است با مشکلات مالی روبرو شود که به دلیل آن ممکن است نتواند سود یا اصل سرمایه را به سرمایهگذاران اوراق قرضه پرداخت کند، بنابراین، به تعهدات خود قصور میکند.

- ریسک تورمی: به خطر از دست دادن قدرت خرید میگویند، زیرا سرمایهگذاریها ممکن است آن تورم را پیشبینی نکنند و بازدهی بالاتر از تورم نداشته باشند. تورم بازدهی را از بین برده و قدرت خرید پول را کاهش می دهد.

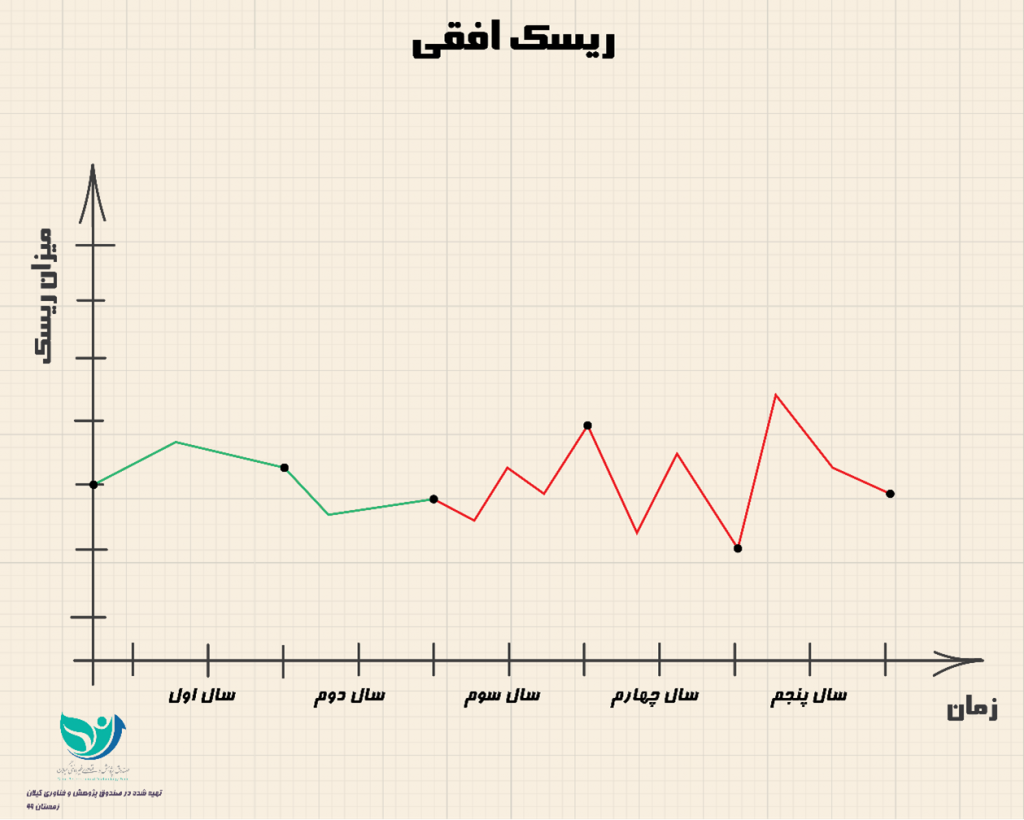

- ریسک افقی: در واقع این ریسک به خطری میگویند که سرمایهگذار به دلایل شخصی و اتفاقاتی مثل از دست دادن کار شخصی، ازدواج یا خرید خونه و … افق دید سرمایهگذاری خود را کوتاه میکند و به طور مثال به جای پیشبینی ۵ ساله از طرح، پیشبینی ۲ ساله را در نظر میگیرد. ممکن است یک کسب و کار در ۲ سال اول با ریسک کمی مواجهه شود اما در ۳ سال بعدی راه پر خطری را در پیش داشته باشد. لطفا به شکل زیر برای درک بهتر این موضوع توجه فرمایید.

- ریسک طول عمر: هر وقت هر سرمایهگذاری بیش از زمان پیشبینی شدهی سرمایهگذاران به طول میانجامد، دچار این قبیل ریسکها میشود که عموما وارد سرزمینی ناشناخته شده که عموما نمیتوان درکی از خطرات پیش رو داشت.

- ریسک سرمایهگذاری خارجی: به ریسکی گفته میشود که به دلیل سرمایهگذاری در کشورهای خارج از کشور به وقوع می پیوندد، در واقع سرمایهگذاران با عواملی چون پایین آمدن شاخص اقتصادی GDP آن کشور، بالا رفتن تورم، ناآرامیهای مدنی و … مواجه میشوند.

حال که با خطرات و ریسکهای یک سرمایهگذاری آشنا شدید، جدا از اینکه خودتان میتوانید از روشهای مدیریت و شناخت ریسک برای پایین آوردن و مطمئن کردن کسب و کار خود اقدام کنید، دید بهتری از روش تصمیمگیری سرمایهگذارها بر یک کسب و کار دارید. در ادامه به شاخصهای پر اهمیت یک کسب و کار برای سرمایهگذاران پرداخته میشود، تا بتوان دید بهتری برای سنجش یک کسب و کار پیدا کرد و با ریسکهای آن آشنا شد.

شاخصههای مالی سنجش کسب و کارها

عموما سرمایهگذاران برای شناسایی ریسک کسب و کار از روشهای مختلف ارزیابی شرکتها مانند روش نسبتها یا نرخ بازگشت سرمایه و … استفاده میکنند. عموما قبل از پذیرش سرمایهگذار خارجی، هر بنیانگذاری خود به نوعی در حال سرمایهگذاری بر روی کسب و کارش است، پس بهتر است که با برخی از این شاخصهای مالی آشنا شوید تا بتوانید پیشبینی درستی به سرمایهگذار از کسب و کارتان ارائه دهید.

از برخی شاخصهای اقتصادی مانند IRR و NPV می توان برای تعیین میزان مطلوبیت یک پروژه و ارزش افزوده ایجاد شده توسط آن شرکت استفاده کرد. در حالی که یکی از این شاخصها به صورت درصدی استفاده میشود، دیگری به صورت رقم واحد پولی (دلار، ریال و …) بیان میشود.

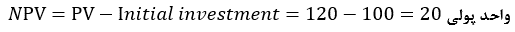

ارزش فعلی (PV) و ارزش فعلی خالص (NPV)

ارزش فعلی (PV) آن ارزشی است که است که خالص جریانات نقدی ورودی در حال حاضر برای شرکت دارند. خالص ارزش فعلی (NPV) همان ارزش فعلی است که میزان کل سرمایهگذاری انجام شده در پروژه از آن کم میشود. به بیانی دیگر در فرمولهای زیر آورده شده است:

شاخص سود آوری (PI)

شاخص دیگری که از PV و NPV میتوان استخراج کرد، شاخص سود آوری (PI) میباشد که به شکل درصد بیان شده و به قرار فرمول زیر است:

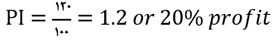

به طور مثال اگر در ابتدا یک سرمایهگذاری ۱۰۰ واحدی روی طرح انجام شده باشد و سپس در سال اول ۵۰ واحد درآمد و در سال دوم ۵۰ واحد هزینه و ۱۵۰ واحد درآمد در شرکت وجود داشته باشد (آورده شده در شکل ۱-۴)، با در نظر گرفتن نرخ بهره/ تنزیل ۱۰% شاخصها به صورت زیر محاسبه میشود.

درواقع ارزش خالص فعلی گویای آن است که اگر روی این طرح ۱۰۰ واحد پولی سرمایه گذاری شود با توجه به نرخ بهره / تنزیل ۱۰% (عموما در حالت واقعی نرخ سود بانکی برابر با نرخ تنزیل در نظر گرفته میشود) نه تنها بعد از دو سال ۱۰۰ واحد پولی به سرمایهگذار بازگشت داده میشود بلکه ۲۰ واحد پولی اضافی هم به آن داده میشود، به معنای دیگر نه تنها اصل ارزش سرمایه نگه داشته میشود، بلکه ۲۰ واحد پولی سود نیز به آن پول اضافه خواهد شد. اگر نرخ تنزیل بالاتر گرفته میشد امکان منفی شدن این شاخص هم وجود دارد.

بعد از مشخص شدن سوددهی طرح باید میزان سوددهی به صورت نسبی و بدون واحد مشخص شود تا دید آیا آن طرح با توجه به سودده بودن برای سرمایهگذاری مناسب است یا خیر، برای رسیدن به این مهم از شاخصهایی به نام نرخ بازده داخلی یا نرخ بازگشت سرمایه استفاده میکنند.

نرخ بازده داخلی (IRR) و نرخ بازگشت سرمایه (ROR/ROI)

نرخ بازده داخلی (IRR = Internal Rate of Return) نرخی است که سود و زیان یک پروژه را مشخص میکند. تحلیلگران اقتصادی معمولا از این فاکتور در کنار ارزش خالص فعلی (NPV) استفاده میکنند. این مسئله به این دلیل است که هردو روش، مشابهاند ولی متغیرهای متفاوتی دارند.

با کمک ارزش خالص فعلی، میتوانید به یک نرخ تنزیل مشخص برای شرکت خود دست پیدا کنید و سپس ارزش فعلی سرمایهگذاری را محاسبه کنید. اما در نرخ بازده داخلی، باید بازگشت واقعی جریانهای نقدی پروژه را محاسبه و سپس این نرخ بازگشت را با نرخ مانع شرکت (Hurdle Rate) مقایسه کنید. اگر نرخ بازده داخلی بیشتر باشد، سرمایهگذاری شما، یک سرمایهگذاری ارزشمند خواهد بود. ضرورتا IRR نرخی است که در آن NPV مربوط به یک سرمایهگذاری، برابر صفر است. فرمول IRR به قرار فرمول زیر است:

که در رابطه بالا:

- Ct = سود خالص برای دوره زمانی مورد نظر

- t = تعداد دوره زمانی

- r = نرخ بهره در دوره زمانی مورد نظر

- I = میزان سرمایهگذاری

در مثال ذکر شده در بخش قبلی میزان IRR به قرار زیر است:

هر سرمایهگذاری با توجه به زمینهی طرح و ریسکهای مورد انتظار، شاخصی به نام حداقل نرخ جذب کننده (MARR = Minimum Acceptable Rate of Return) برای خود تعریف میکند که اگر شاخص IRR بیشتر از آن باشد حتما بر روی طرح سرمایهگذاری میکند و اگر کمتر باشد ریسک سرمایهگذاری را نمیپذیرد.

نرخ بازده (RoR = Rate of Return/ Return on Investment) را می توان برای هر سرمایهگذاری، از وسیله نقلیه و املاک و مستغلات گرفته تا اوراق قرضه، سهام و هنرهای زیبا اعمال کرد. RoR با هر دارایی کار می کند به شرط آنکه دارایی در یک زمان خریداری شود و در دوره ای در آینده جریان نقدی ایجاد کند. سرمایه گذاریها، تا حدی بر اساس نرخ بازده گذشته ارزیابی میشوند، که میتواند در مقایسه با داراییهای همان نوع برای تعیین جذاب ترین سرمایه گذاریها ارزیابی شود. بسیاری از سرمایه گذاران دوست دارند قبل از انتخاب سرمایه گذاری ، نرخ بازده مورد نیاز را انتخاب کنند. این نرخ از فرمول زیر به دست میآید:

نقطهی سر به سر (Break Even Point)

در مقالات پیشین در ارتباط با دره مرگ و روش های تامین مالی آن صحبت نمودیم. چنان چه علاقه مند به این مقاله هستید میتوانید از طریق کلیک بر روی عبارت “راهکارهای تامین مالی در درهی مرگ استارتاپها” اقدام نمایید.

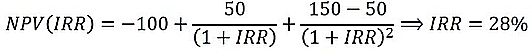

تجزیه و تحلیل نقطهی سر به سر در اقتصاد، کسب و کار و حسابداری هزینه به نقطهای اشاره دارد که در آن هزینه کل با درآمد کل برابر میشود. برای تعیین تعداد واحدها یا ارزش و میزان درآمد مورد نیاز برای تأمین کل هزینه ها (هزینه های ثابت و متغیر) از تحلیل نقطه سر به سر استفاده می شود.

به طور خلاصه:

- در نقطه سر به سر، شرکت هیچ ضرر و زیانی نمی کند.

- نقطه سر به سر در جایی رخ می دهد که میانگین درآمد = میانگین هزینهی کل (AR = ATC)

- نقطه سر به سر در جایی رخ می دهد که درآمد کل = هزینه کل (TC = TR)

طبق تعریف به دیاگرام زیر خواهیم رسید:

تعریف فرمولی نقطهی سر به سر

(هزینه متغیر در واحد محصول – قیمت فروش در واحد محصول) / هزینههای ثابت = نقطه سر به سر تعدادی

VC – P) / FC = n)

که در آن:

- هزینههای ثابت (Fixed Costs) به هزینههایی گفته میشود که با تغییر میزان محصول و تولید تغییری نمیکنند. (عموما در طی سال در نظر گرفته میشود، مانند، حقوق، اجاره، تجهیزات ساختی و …)

- قیمت فروش در واحد محصول (Price) به قیمت هر کدام از محصولات به صورت واحدی گفته میشود.

- هزینه متغیر در واحد محصول (Variable Costs) به هزینههایی گفته میشود که برای تولید یک واحد از محصول به صورت مستقیم نیاز است.

قابل ذکر است که قیمت فروش واحد محصول منهای هزینه متغیر واحد محصول، حاشیه سود هر واحد است. به عنوان مثال، اگر قیمت فروش کتاب 100 هزار تومان و هزینههای متغیر آن 5 هزار تومان برای ساخت کتاب باشد، 95 هزار تومان حاشیه سود در واحد محصول است و به جبران هزینههای ثابت کمک میکند.

اصولا نقطهی سر به سر در اولین مراحل تصمیمگیری برای سرمایهگذاری بر استارتاپها صورت میگیرد، زیرا دلایل زیادی وجود دارد تا به آن نقطه نرسید یا به عنوان استراتژی خود مشخص کنید که چه قدر از آن ارزش را میخواهید صرف چه هزینههایی کنید. به همین دلیل در اولین مرحله این شاخص تحلیل میشود تا در صورت منطقی بودن به مراحل بعدی رجوع شود. به طور مثال در مرحلهی بعدی با رسم جریان درآمد – هزینه در دو حالت عادی و تجمعی، زمان رسیدن به نقطه سر به سر تجمعی و عادی را محاسبه میکنند، تا با تحلیل آن دو نمودار، به میزان ریسکهای احتمالی موجود در روند رشد کسب و کار بپردازند.

تیم سرمایه گذاری صندوق پژوهش و فناوری گیلان جهت توانمندسازی استارتاپ ها و کسب و کارهای نوپا، فایل excel مورد نیاز جهت تحلیل مولفه های مالی را آماده نموده است. چنان چه تمایل به دریافت این فایل نمونه دارید، می توانید درخواست خود را با موضوع “دریافت فایل excel تحلیل مولفه های مالی” به آدرس پست الکترونیک صندوق گیلان (info@gilanfund.ir) ارسال نموده یا در زیر همین پست آدرس پست الکترونیک خود را یادداشت بفرمایید.

2 Comments

باسلام لطف بفرمایید فایل اکسل تحلیل مولفه های مالی را برای بنده ارسال نمایید.

amirhoseindel@gmail.com

مطلبی که به اشتراک گذاشته شده است فوق العاده خوب و کاربردی است دست عزیزان درد نکنه و با تشکر فراوان از شما

من بخاطر اینکه کارم مشاوره توسعه کسب و کار، توسعه و تجاری سازی فناوری است و موسس صندوق پژوهش و فناوری پرشین داروی البرز هستم و بیش از یکصد پروژه را تجاری سازی کرده ام ارزش مطالبتان را خیلی عالی ارزیابی میکنم و خواستم دست مریضاد بگم خدمت شما عزیزان

۰۹۱۲۲۸۵۰۳۹۰